Tỷ lệ Ký Quỹ và Tỷ lệ Cho vay Margin trong Chứng khoán là gì?

Giới thiệu

Bài viết Tỷ lệ Ký Quỹ và Tỷ lệ Cho vay Margin trong Chứng khoán là gì? là bài viết đưa ra nhằm hướng dẫn cho các bạn hiểu rõ hơn về một số Khái niệm quan trọng khi thực hiện việc vay Margin (Vay Ký quỹ) tại Công ty Chứng khoán và nằm trong Nhóm Bài viết về Vay Margin Ký quỹ Chứng khoán. Như các bạn đã biết, Giao dịch ký quỹ là hình thức Khách hàng vay tiền Công ty Chứng khoán để thực hiện các giao dịch mua chứng khoán trên Thị trường. Và trong thời gian gần đây, khi Thị trường Chứng khoán ngày càng phát triển thì giao dịch Ký quỹ cũng trở nên phổ biến đối với hầu hết các nhà Đầu tư bởi đây là công cụ Đòn bẩy Tài chính có thể mang lại cơ hội sinh lời cao.

Tuy nhiên, hoạt động này cũng tiềm ẩn rủi ro, vì vậy trước khi thực hiện giao dịch Kỹ quỹ, bạn cũng cần nắm rõ những Kiến thức Cơ bản, đặc biệt là hiểu rõ Khái niệm Tỷ lệ Ký Quỹ và Tỷ lệ Cho vay Margin là gì? Để giải đáp câu hỏi trên, các bạn có thể tham khảo một số phân tích và ví dụ cụ thể trong Bài viết dưới đây. Bài viết này cũng thường được tìm đến sau khi đã nắm rõ Kiến thức Cơ bản Chứng khoán và biết cách Phân tích Cổ phiếu. Về cơ bản, các Vấn đề chính gồm:

+ Tỷ lệ Ký quỹ là gì? Công thức tính.

+ Tỷ lệ Ký quỹ Ban đầu và Tỷ lệ Ký quỹ Duy trì.

+ Tỷ lệ Cho vay Margin là gì? Quy định về Cho vay Margin ở các Công ty Chưng khoán.

+ Kết luận và một số Lưu ý về Tỷ lệ Ký Quỹ – Tỷ lệ Cho vay Margin trong Chứng khoán.

—————————————————————

1. Tỷ lệ Ký quỹ là gì? Công thức tính

Hiện tại mình có tham khảo Cách tính của các Công ty Chứng khoán về Giao dịch Ký quỹ Margin thì thấy cũng có một vài cách Tính trên Thị trường. Bài viết dưới đây chỉ tập trung chính vào Cách tính dựa trên Quy định Pháp lý của Ủy ban Chứng khoán và không trình bày Phương pháp Tính khác. Các cách khác nếu có thì trước đó, Công ty Chứng khoán cũng phải tự hoán đổi Cách tính quy đổi về theo Quy định của Ủy ban Chứng khoán xem đã đạt Tỷ lệ Pháp lý chưa, trước khi ban hành Quy định Ký Quỹ Margin theo Cách tính của Riêng mình.

Trong ảnh: Ví dụ thực tế về Tỷ lệ Ký quỹ trong Giao dịch Chứng khoán (Link gốc ảnh)

Ví dụ 1: Hiện bạn đang có dự định đầu tư Chứng khoán và số vốn ban đầu đang có là 60 triệu đồng. Bạn nộp số tiền này vào Tài khoản Chứng khoán để tiến hành các giao dịch. Tuy nhiên, với hi vọng có cơ hội gia tăng Lợi nhuận, bạn muốn mua Cổ phiếu A với Tổng Giá trị là 100 triệu đồng, do đó bạn đã thực hiện vay Margin thêm 40 triệu đồng từ Công ty Chứng khoán. Trong trường hợp này, ta thấy Tỷ lệ giữa phần tiền bạn đã bỏ ra (60 triệu đồng) so với Tổng Tài sản bạn đã mua trên Tài khoản Giao dịch Margin (100 triệu động), tương đương 60% chính là Tỷ lệ Ký quỹ. Như vậy, Tỷ lệ Ký quỹ trong Chứng khoán là Tỷ lệ giữa Giá trị Số tiền của Khách hàng trong Tài khoản Chứng khoán so với Tổng Giá trị Chứng khoán mua được (Gồm cả Vay).

Sau một thời gian đầu tư, Giá Cổ phiếu A bị giảm 10% làm cho Tổng Tài sản trên Tài khoản Ký quỹ của bạn bị giảm 10 triệu, còn lại 90 triệu đồng (Từ Gốc Lệnh mua là 100 triệu đồng). Số tiền bạn vay Ký quỹ từ Công ty Chứng khoán vẫn đang là 40 triệu đồng, vậy nên Tài sản Thực có của bạn lúc này chỉ còn là 90 – 40 = 50 triệu đồng. Khi đó, ta có Tỷ lệ Ký quỹ Hiện tại trên Tài khoản của bạn lúc này sẽ là 50/90 = 55.56% và bị giảm so với gốc lúc mua ban đầu là 60%. Việc giảm này thể hiện mức độ an toàn trong Tài khoản Chứng khoán của bạn đang giảm xuống.

Như vậy, hiểu một cách khái quát, Tỷ lệ Ký quỹ là Tỷ lệ giữa Giá trị Tài sản thực có của nhà Đầu tư so với Tổng Tài sản trên Tài khoản Ký quỹ. Một Khái niệm khác có liên quan là Đòn bẩy Tài chính, Nếu Tỷ lệ Ký Quỹ là 60 triệu VND Gốc / 100 triệu VND Tài sản = 60% thì Đòn bẩy Tài chính lại được tính là 100 triệu VND Tài sản / 60 triệu VND Gốc = 1,67 lần hay Đòn bẩy Tài chính là Tỷ lệ giữa Tổng Tài sản gồm Cả Vay / Tài sản Thực có của Nhà Đầu tư và phản ánh mức độ Đòn bẩy so với số Tiền gốc bỏ ra. Trong Chứng khoán thì Công ty Chứng khoán thường chỉ tập trung vào Khái niệm Tỷ lệ Ký Quỹ là chính.

Trong ảnh: Công thức tính Tỷ lệ Ký quỹ (Link gốc ảnh)

Trong đó:

* Tổng Tài sản trên Tài khoản Giao dịch Ký quỹ bao gồm Tiền, Tiền bán Chứng khoán đang chờ về cộng với Giá trị Chứng khoán được phép Giao dịch Ký quỹ trên Tài khoản Giao dịch Ký quỹ.

* Tài sản Thực có của khách hàng chính là Tài sản gốc mà Khách hàng đang có, được tính bằng Tổng Tài sản trên Tài khoản Giao dịch Ký quỹ trừ đi Dư nợ Ký quỹ của Khách hàng đang Vay (Dư nợ được hiểu là tổng số tiền Khách hàng nợ Công ty Chứng khoán).

—————————————————————

2. Tỷ lệ Ký quỹ Ban đầu và Tỷ lệ Ký quỹ Duy trì

Vì Thị giá Của Cổ phiếu sẽ có sự thay đổi trên Thị trường và bạn cũng có thể thực hiện thêm các giao dịch mua bán khác nên Tỷ lệ Ký quỹ của Tài khoản thường không cố định mà sẽ thay đổi trong suốt quá trình Đầu tư. Do đó, để đảm bảo tính an toàn và hạn chế được rủi ro khi thực hiện giao dịch Ký quỹ thì trong Tỷ lệ Ký quỹ ta sẽ thấy có những Khái niệm liên quan quy định cụ thể hơn để đảm bảo cho sự an toàn của Người Cho vay là Công ty Chứng khoán, bao gồm Tỷ lệ Ký quỹ Ban đầu và Tỷ lệ Ký quỹ Duy trì.

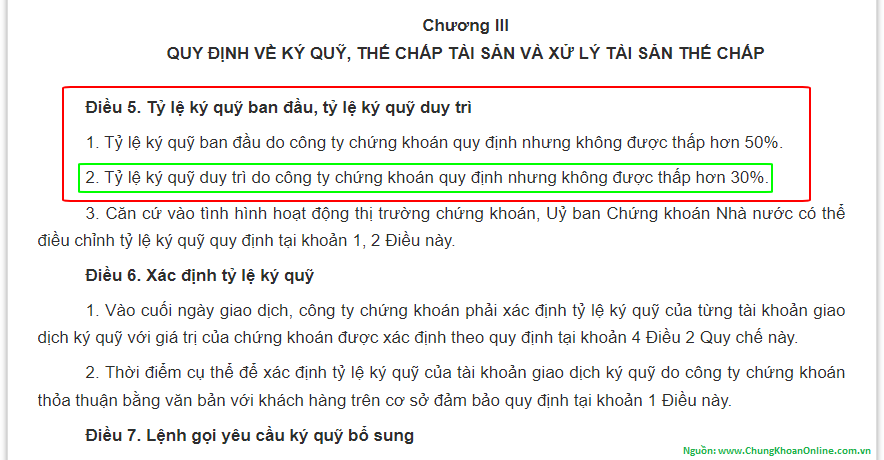

– Tỷ lệ Ký quỹ Ban đầu (IMR – Initial Margin Requirement) là Tỷ lệ giữa Giá trị Tài sản thực có của Khách hàng so với Giá trị Chứng khoán dự kiến mua được tại thời điểm Mua (Nếu có Vay Ký Quỹ). Nói cách khác, đây là Tỷ lệ Ký quỹ tại thời điểm Mua lần đầu khi thực hiện Giao dịch Ký quỹ. Với mỗi Mã Chứng khoán thì Tỷ lệ Ký quỹ ban đầu sẽ được Công ty Chứng khoán quy định cụ thể nhưng không được thấp hơn 50% (theo Khoản 1, Điều 5, Quyết định 87/QĐ-UBCK của Ủy ban Chứng khoán Nhà nước). Thông thường Tỷ lệ này là số tròn như 50%, 55%, 60%, 65%, 70%,…rất hiếm khi là số lẻ như 53% hay 68%,…

Trong ảnh: Tỷ lệ Ký quỹ Ban đầu ở một số Mã Cổ phiếu trên app SmartOne của Chứng khoán VPS (Link gốc ảnh)

Khi bạn thực hiện đặt lệnh mua với một mã Chứng khoán bất kỳ bằng Tài khoản Ký quỹ thì Tỷ lệ Ký quỹ Ban đầu của Mã Chứng khoán đó sẽ hiện lên ngay trên bảng thông tin lệnh đặt, Tỷ lệ này giao động từ 50% đến <100% (như ví dụ hình ảnh ở trên). Khi hiển thị Tỷ lệ là là 100% tức là mã Chứng khoán này không được Công ty Chứng khoán cho vay, bạn muốn mua thì phải dùng 100% tiền thực có. Thông qua Tỷ lệ Ký quỹ Ban đầu, bạn sẽ biết được Sức mua tối đa mà bạn có thể mua trên Tài khoản Ký quỹ (phần Sức mua tối đa cũng sẽ hiển thị trên thông tin khi bạn tiến hành đặt lệnh).

Về Tỷ lệ Ký quỹ Ban đầu cao thấp: tùy mỗi Công ty Chứng khoán nhưng thường các Mã Chứng khoán có Tỷ lệ Ký quỹ thấp (Tức là cho Vay cao) như 50% hay 60% thì đó thường là Mã của các Công ty Niêm yết lớn có Thanh khoản cao, Tình hình Kinh doanh làm ăn được đánh giá là Ổn định và không vi phạm các Quy định về Công bố Thông tin của Sở Giao dịch Chứng khoán cũng như các Quy định liên quan khác. Nhất là các Mã thuộc Chỉ số VN30 thường được cho vay với Tỷ lệ cao nhất là 50% (Tỷ lệ Ký quỹ thấp nhất 50%).

Ví dụ 2: Bạn đang có 120 triệu đồng tiền mặt trên Tài khoản Ký quỹ và muốn mua Cổ phiếu VJC (mã Cổ phiếu của CTCP Hàng không Vietjet) có Tỷ lệ Ký quỹ ban đầu Công ty Chứng khoán đưa ra là 60%. Khi đó, giá trị Cổ phiếu VJC tối đa bạn có thể mua trên Tài khoản Ký quỹ được tính như sau: Sức mua x 60% ≤ 120 hay Sức mua ≤ 120/60% = 200 triệu đồng. Điều này có nghĩa là nhà Đầu tư có thể mua tối đa 200 triệu đồng Cổ phiếu VJC bằng sức mua Margin của mình.

Trong ảnh: Ví dụ về Sức mua và Trạng thái Tài khoản khi thực hiện Giao dịch Ký quỹ (Link gốc ảnh)

+ Nếu bạn giao dịch mua hết toàn bộ 200 triệu đồng Cổ phiếu VJC thì lúc này Tài khoản Chứng khoán của bạn sẽ ở trạng thái Full Margin. Tức là bạn đã sử dụng tối đa Tỷ lệ Ký quỹ để mua mã Cổ phiếu mình mong muốn và không thể đặt thêm lệnh mua được nữa. Mức độ đòn bẩy lúc này là lớn nhất.

+ Nếu bạn chỉ thực hiện mua 150 triệu động Cổ phiếu VJC, tức là tổng giá trị Cổ phiếu bạn mua bé hơn Sức mua tối đa. Như vậy, sau khi hoàn tất giao dịch mua thì Tài khoản của bạn vẫn sẽ còn Sức mua và bạn có thể đặt thêm lệnh mua tiếp. Lúc này Tỷ lệ Ký quỹ Hiện tại của Tài khoản sẽ là 120/150 = 80% > Tỷ lệ Ký quỹ Ban đầu là 60%.

+ Trường hợp mua thêm nếu Sức mua vẫn còn: vẫn tiếp tục trường hợp trên, hiện Tỷ lệ Ký quỹ là 80% và > 60% – Tỷ lệ Ký quỹ Ban đầu. Bạn vẫn muốn tiếp mua thêm Cổ phiếu VJC nên vẫn với Tỷ lệ Ký quỹ Ban đầu Tối đa vẫn là 60% thì:

Lúc này Tổng tài sản trên Tài khoản Ký quỹ là 150 triệu đồng.

Tài sản ròng thực tế của bạn là 120 triệu đồng (Phần Vay là 150 triệu đồng – 120 triệu đồng = 30 triệu đồng).

Tổng Tài sản trên Tài khoản Ký quỹ điều chỉnh theo Tỷ lệ Ký quỹ Ban đầu 60% là 120 triệu đồng / 60% = 200 triệu đồng.

Giá trị Chứng khoán VJC lúc này mua được thêm tối đa là: 200 triệu đồng – 150 triệu đồng = 50 triệu đồng.

Tuy rằng Luật Chứng khoán quy định là Tỷ lệ Ký quỹ ban đầu không được thấp hơn 50% nhưng hiện nay trên Thị trường đã có nhiều Công ty Chứng khoán lách luật, đưa ra bên thứ 3 với Tỷ lệ Ký quỹ ban đầu thấp hơn quy định, chỉ với 30% (cho vay 3:7) hoặc 20% (cho vay 2:8), … Bên thứ 3 này có thể là Cá nhân hoặc Tổ chức (Sân sau của Công ty Chứng khoán). Ngoài ra, cũng có cả mô hình tự phát không liên quan gì Công ty Chứng khoán và đang khá phổ biến hiện nay là Mô hình Kho. Mức Tỷ lệ Ký quỹ ban đầu thấp cho phép nhà Đầu tư chỉ cần bỏ ra số tiền nhỏ đã có thể vay với số tiền rất lớn. Tuy nhiên, đòn bẩy lớn đi kèm với mức độ rủi ro rất lớn, vậy nên bạn cũng cần cẩn trọng nếu có tham gia vay Margin với bên thứ 3 hoặc Mô hình Kho này.

– Tỷ lệ Ký quỹ Duy trì (MMR – Maintenance Margin Requirement ) là Tỷ lệ tối thiểu giữa Tài sản thực có so với Tổng Giá trị Tài sản trên Tài khoản Ký quỹ. Tỷ lệ này được đặt ra để cảnh báo nhà Đầu tư về những biến động khi giá Chứng khoán bị giảm, từ đó có thể giảm thiểu rủi ro đồng thời cũng đảm bảo được sự an toàn Vốn cho Công ty Chứng khoán trước biến động Thị trường. Theo Khoản 2, Điều 5, Quyết định 87/QĐ-UBCK của Ủy ban Chứng khoán Nhà nước đưa ra “Tỷ lệ Ký quỹ duy trì do công ty chứng khoán quy định nhưng không được thấp hơn 30%”. Trên thực tế, Tỷ lệ Ký quỹ duy trì ở hầu hết các Công ty Chứng khoán là 30% hoặc 35%.

Trong ảnh: Quy định của Luật về Tỷ lệ Ký quỹ Ban đầu, Tỷ lệ Ký quỹ Duy trì tại Điều 5 Quyết định 87/QĐ-UBCK (Link gốc ảnh)

Với Quy định như vậy, Nhà Đầu tư có nghĩa vụ phải đảm bảo Tỷ lệ Ký quỹ của Tài khoản không được thấp hơn Tỷ lệ Ký quỹ Duy trì. Trường hợp Tỷ lệ Ký quỹ trên Tài khoản Giao dịch Ký quỹ của Khách hàng giảm xuống thấp hơn Tỷ lệ Ký quỹ Duy trì, Công ty Chứng khoán sẽ phát hành Lệnh gọi Ký quỹ bổ sung (hay còn gọi là Call Margin) gửi tới Khách hàng để cảnh báo rủi ro và yêu cầu bổ sung Tài sản Đảm bảo. Lúc này, Nhà Đầu tư phải bán Chứng khoán hoặc thực hiện việc bổ sung tiền hoặc bổ sung Tài sản thế chấp sao cho đảm bảo Tỷ lệ Ký quỹ Hiện tại không thấp hơn Tỷ lệ Ký quỹ Duy trì. Trong thời gian quy định, nếu Nhà Đầu tư không bổ sung hoặc bổ sung không đầy đủ Tài sản thế chấp trong khi Giá trị Chứng khoán vẫn tiếp tục giảm thêm thì sẽ dẫn đến Call ForceSell, tức là Công ty chứng khoán sẽ trực tiếp bán Chứng khoán thế chấp trên Tài khoản Ký quỹ của bạn để thu hồi nợ. Để dễ hình dung hơn, bạn có thể xem qua Ví dụ ở dưới đây.

Ví dụ 3: Bạn đang có 100 triệu đồng tiền mặt trên Tài khoản Ký quỹ và muốn mua Cổ phiếu HPG có Tỷ lệ Ký quỹ Ban đầu là 50%. Tỷ lệ Ký quỹ Duy trì Công ty Chứng khoán quy định là 35%. Thông qua Giao dịch Ký quỹ, bạn thực hiện mua 200 triệu đồng Cổ phiếu HPG (100 triệu tiền Thực có và 100 triệu Tiền vay).

+ Sau một thời gian đầu tư, giá Cổ phiếu HPG giảm 10% (200 triệu đồng về 180 triệu đồng và Lỗ 20 triệu đồng hay 10%). Lúc này Tiền vay vẫn 100 triệu đồng, còn Tài sản thực có 100 – 20 = 80 triệu đồng (Lỗ trừ vào Tài sản Khách) và do đó làm Tỷ lệ Ký quỹ Thực tế trên Tài khoản lúc này giảm xuống là 80 / 180 = 44.44% (Như trình bày ở Hình ảnh dưới). Tỷ lệ này cao hơn Tỷ lệ Ký quỹ Duy trì 35% nên trạng thái Tài khoản vẫn đang trong vùng an toàn.

Trong ảnh: Ví dụ về sự thay đổi của Tỷ lệ Ký quỹ khi giá Chứng khoán giảm và Số tiền cần bổ sung khi Tỷ lệ Ký quỹ thực tế thấp hơn Tỷ lệ Ký quỹ Duy trì (Link gốc ảnh)

+ Thời gian tiếp theo, giá Cổ phiếu HPG tiếp tục giảm 20% (180 triệu đồng về 144 triệu đồng và Lỗ thêm 36 triệu hay 20% từ 180 triệu đồng). Lúc này Tiền vay vẫn 100 triệu đồng, còn Tài sản thực có 80 – 36 = 44 triệu đồng (Lỗ trừ vào Tài sản Khách) và do đó làm Tỷ lệ Ký quỹ Thực tế trên Tài khoản giảm tiếp xuống 44 / 144 = 30.56% (Như trình bày ở Hình ảnh dưới). Tỷ lệ này thấp hơn Tỷ lệ Ký quỹ Duy trì 35% nên xuất hiện Call Margin.

+ Trường hợp Nộp tiền Bổ sung Call Margin: nếu bạn chọn nộp thêm tiền thay vì bán bớt để mức Tỷ lệ Ký quỹ đạt tối thiểu 35% theo quy định thì:

Lúc này Tổng tài sản trên Tài khoản Ký quỹ là 144 triệu đồng.

Tài sản ròng thực tế của bạn là 144 triệu đồng – 100 triệu đồng = 44 triệu đồng.

Giá trị Ký quỹ tối thiểu yêu cầu là 144 triệu đồng x 35% =50,4 triệu đồng.

Số tiền bạn phải bổ sung = 50,4 triệu đồng – 44 triệu đồng = 6,4 triệu đồng.

+ Trường hợp Bán bớt Chứng khoán Call Margin: nếu bạn chọn Bán bớt Chứng khoán HPG thay vì Nộp thêm tiền để mức Tỷ lệ Ký quỹ đạt tối thiểu 35% theo quy định thì:

Lúc này Tổng tài sản trên Tài khoản Ký quỹ là 144 triệu đồng.

Tài sản ròng thực tế của bạn là 144 triệu đồng – 100 triệu đồng = 44 triệu đồng.

Tổng Tài sản trên Tài khoản Ký quỹ điều chỉnh theo Tỷ lệ Ký quỹ Duy trì 35% là 44 triệu đồng / 35% = 125,71 triệu đồng.

Giá trị Chứng khoán HPG cần bán bớt lúc này là: 144 triệu đồng – 125,71 triệu đồng = 18,29 triệu đồng.

—————————————————————

3. Tỷ lệ Cho vay Margin là gì? Quy định về cho Vay Margin tại Công ty Chứng khoán

– Giới thiệu về Tỷ lệ Cho vay Margin và Công thức tính: Quay lại với Ví dụ 1 ở đầu bài, ta thấy Tỷ lệ giữa phần tiền Công ty Chứng khoán cho bạn vay nợ (40 triệu đồng) so với Tổng Tài sản bạn đã mua trên Tài khoản Giao dịch Margin (100 triệu động), tương đương 40% chính là Tỷ lệ Cho vay Margin. Hay hiểu đơn giản, Tỷ lệ Cho vay Margin chính là phần Tỷ lệ khi lấy 100% trừ đi Tỷ lệ Ký quỹ.

Trong ảnh: Ví dụ về Tỷ lệ Cho vay Margin trong Giao dịch Chứng khoán và Công thức tính (Link gốc ảnh)

Tùy vào từng thời điểm, từng Công ty chứng khoán mà Tỷ lệ Cho vay Margin cũng khác nhau. Tỷ lệ Cho vay sẽ giao động từ 10 – 50% và phụ thuộc vào từng mã Cổ phiếu nằm trong Danh mục Cho vay của Công ty Chứng khoán. Như vậy, có thể thấy Tỷ lệ Cho vay Margin và Tỷ lệ Ký quỹ là phần bù của nhau, do đó chỉ cần biết Tỷ lệ Ký quỹ thì ta sẽ suy ra được Tỷ lệ Cho vay Margin và ngược lại. Ví dụ như khi nói Cổ phiếu CTG có Tỷ lệ Ký quỹ ban đầu là 60% thì cũng tương tự như Cổ phiếu CTG được cho vay với Tỷ lệ Cho vay Margin là 40%.

– Quy định về Hạn mức cho vay Margin: trên thực tế, các Công ty Chứng khoán sẽ tự có quy định riêng về việc Cho vay Margin với các mã Chứng khoán sao cho phù hợp, tuy nhiên khi thực hiện Cho vay, Công ty Chứng khoán vẫn cần phải tuân thủ các Hạn mức Cho vay Giao dịch Ký quỹ theo quy định của Luật tại Điều 9, Quyết định 87/QĐ-UBCK của Ủy ban Chứng khoán Nhà nước bao gồm:

+ Tổng Dư nợ Cho vay Giao dịch Ký quỹ của một Công ty Chứng khoán không được vượt quá 200% Vốn chủ Sở hữu của Công ty Chứng khoán.

+ Tổng mức Cho vay Giao dịch Ký quỹ của một Công ty Chứng khoán đối với một Khách hàng không được vượt quá 3% Vốn chủ Sở hữu của Công ty Chứng khoán.

+ Tổng Dư nợ Cho vay Giao dịch Ký quỹ của một Công ty Chứng khoán đối với một loại Chứng khoán không được vượt quá 10% Vốn chủ Sở hữu của Công ty Chứng khoán.

+ Tổng số Chứng khoán Cho vay Giao dịch Ký quỹ của một Công ty Chứng khoán không được vượt quá 5% tổng số Chứng khoán Niêm yết của một Tổ chức Niêm yết.

Trong ảnh: Quy định của Luật về Hạn mức Cho vay Giao dịch Ký quỹ tại Điều 9, Quyết định 87/QĐ-UBCK của Ủy ban Chứng khoán Nhà nước (Link gốc ảnh)

Với những quy định như vậy, ta sẽ thấy Tỷ lệ Cho vay Margin còn phụ thuộc vào Vốn chủ Sở hữu của Công ty Chứng khoán và Số lượng Chứng khoán Niêm yết của Công ty Niêm yết. Thông thường, những Công ty Chứng khoán có Vốn chủ Sở hữu lớn sẽ có khả năng Cho vay nhiều hơn với mức Tỷ lệ Cho vay Margin ở các mã Chứng khoán cao hơn so với các Công ty Chứng khoán nhỏ. Ngoài ra, các Mã Chứng khoán có Vốn hóa lớn và Số lượng Chứng khoán giao dịch lớn cũng thường được Cho vay với Tỷ lệ Cho vay Margin cao.

—————————————————————

4. Một số Lưu ý về Tỷ lệ Ký Quỹ – Tỷ lệ Cho vay Margin trong Chứng khoán

Từ những phân tích trên, ta có thể thấy Tỷ lệ Ký Quỹ phản ánh Giá trị thực có so với Tổng Tài sản trong khi đó Tỷ lệ Cho vay Margin phản ánh phần Nợ vay so với Tổng Tài sản. Đây đều là những Khái niệm cơ bản và quan trọng nhất trong Giao dịch Ký quỹ. Dựa vào các Tỷ lệ này, ta có thể tính toán được các Số liệu khác, từ đó đưa ra kế hoạch giao dịch Ký quỹ phù hợp. Dưới đây là một số Lưu ý về Tỷ lệ Ký Quỹ và Tỷ lệ Cho vay Margin trong Chứng khoán, bạn có thể tham khảo thêm.

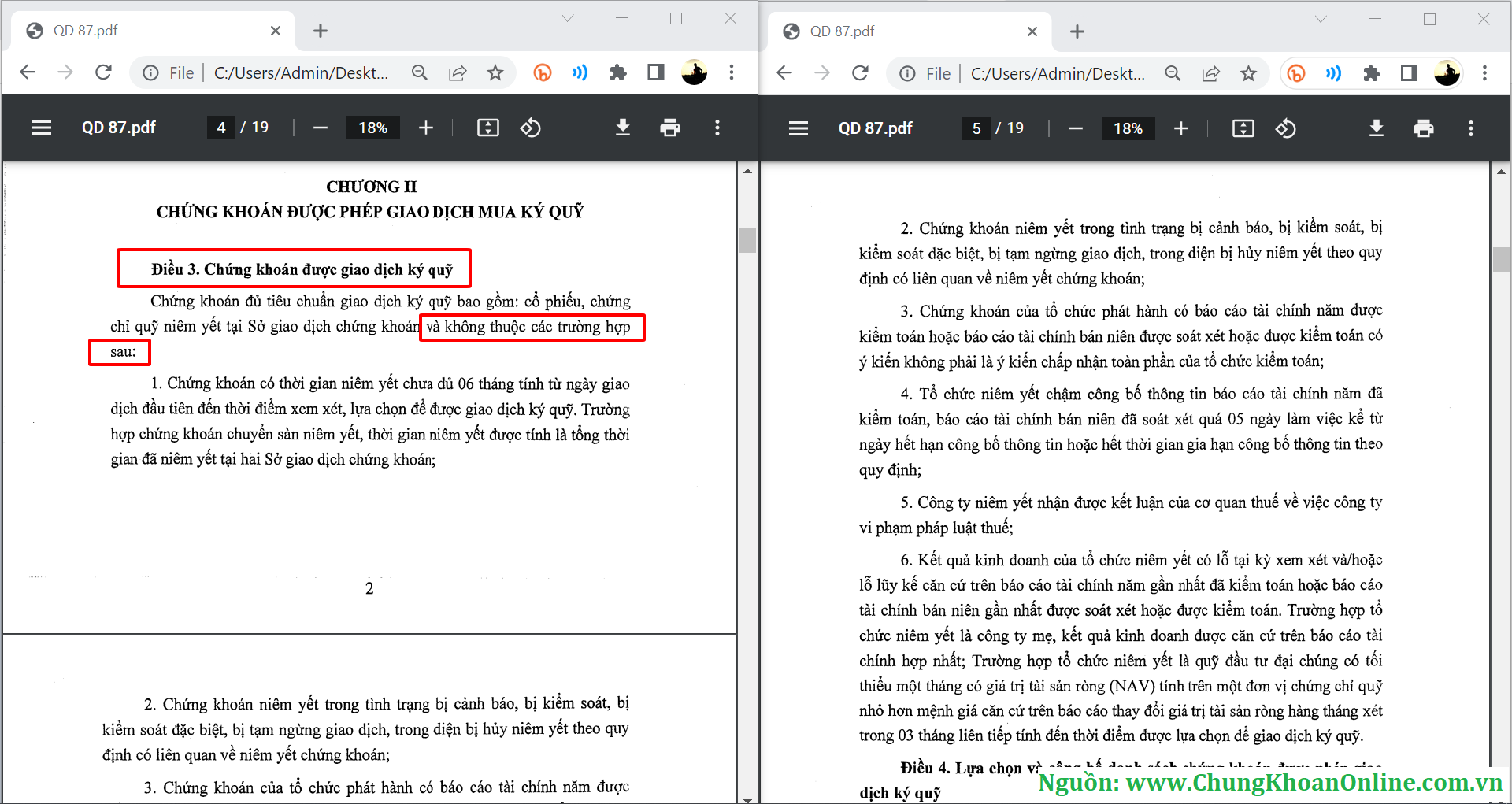

– Quy định về Chứng khoán được Cho vay Margin: Hiện nay, trên Thị trường Chứng khoán Việt Nam có khoảng hơn 1,500 Mã Cổ phiếu đang được Niêm yết / Đăng ký Giao dịch trên 3 Sàn Chứng khoán HOSE / HNX / UPCoM, tuy nhiên ta dễ thấy chỉ một số ít trong đó được Cho vay Ký quỹ tại Công ty Chứng khoán. Phần lớn còn lại sẽ không được hỗ trợ Cho vay Margin. Như vậy, nếu bạn đang muốn Giao dịch Vay Ký quỹ thì cần xem xét Mã Chứng khoán bạn muốn mua có đang được Cho vay hay không. Căn cứ theo pháp lý Điều 3 – Quyết định 87/QĐ-UBCK, Chứng khoán được phép Giao dịch Ký quỹ là Cổ phiếu / Chứng chỉ Quỹ đang Niêm yết tại Sở Giao dịch Chứng khoán (Sàn HOSE và Sàn HNX) và không thuộc các Trường hợp tóm tắt sau:

Trong ảnh: Quy định của Luật về Chứng khoán được Giao dịch Ký quỹ tại Khoản 4, Điều 9 Thông tư 120/2020/TT-BTC (Link gốc ảnh)

+ Thời gian Niêm yết, Đăng ký Giao dịch: < 6 tháng.

+ Chứng khoán bị Cảnh báo, bị Kiểm soát, bị Kiểm soát Đặc biệt, bị Tạm ngừng Giao dịch, diện Bị Hủy Niêm yết.

+ Bị Kiểm toán không chấp nhận toàn phân khi Kiểm toán / Soát xét Báo cáo Tài chính.

+ Chậm Công bố Thông tin Báo cáo Tài chính Kiểm toán / Soát xét quá 05 Ngày làm việc.

+ Bị Cơ quan Thuế kết luận Vi phạm Pháp luật về Thuế.

+ Bị Lỗ hoặc Lỗ Lũy kế trong Kỳ Kiểm toán / Soát xét.

Danh sách các Mã Chứng khoán không được Giao dịch Ký quỹ sẽ được Sở Giao dịch Chứng khoán ban hành và dựa trên các tiêu chí của Ủy ban Chứng khoán Nhà nước quy định. Các Công ty Chứng khoán sẽ lựa chọn Danh sách Chứng khoán được thực hiện Giao dịch Ký quỹ trên cơ sở này và thực hiện công bố Thông tin theo quy định Pháp luật. Bạn có thể tra cứu Danh sách này trên Website của Công ty Chứng khoán. Thực tế, thông thường các Mã Chứng khoán được Cho vay Ký quỹ chủ yếu là các Mã trên sàn HOSE và một số trên sàn HNX, còn các mã Chứng khoán trên sàn UpCoM thì không được Cho vay theo quy định. Tỷ lệ Cho vay ở các Mã Chứng khoán được cho vay Ký quỹ Margin cũng không giống nhau tùy vào Thanh khoản, Kết quả kinh doanh, … của Mã Cổ phiếu đó. Bạn có thể xem thêm: Danh sách Margin Ký Quỹ – Top 5 Công ty Chứng khoán.

– Tỷ lệ Ký quỹ của các Cổ phiếu thuộc nhóm VN30 tại một số Công ty Chứng khoán Top đầu:

Trong ảnh: Top các Công ty Chứng khoán có Dự Nợ Cho vay tại 30/06/2022 > 1000 tỷ đồng và Lãi Cho vay trong 6T/2022 (Link gốc ảnh)

– Một số mô hình Vay bên thứ 3 phổ biến: Như mình đã chỉ ra ở trên, hiện nay, bên cạnh các Giao dịch Ký quỹ thông thường với Tỷ lệ Cho vay không vượt quá 50% như quy định ở các Công ty Chứng khoán thì vẫn có thêm các hình thức khác hỗ trợ Vay với Tỷ lệ Cho vay lớn hơn. Nếu có nhu cầu vay lớn thì bạn có thể tham khảo mô hình Cho vay với Bên thứ 3 này (Hoặc qua Kho), tuy nhiên chỉ phù hợp khi Thị trường Chứng khoán bước vào giai đoạn tăng trưởng với xu hướng tăng giá của các Cổ phiếu. Trong giai đoạn Thị trường đang kém đi thì bạn không nên sử dụng Mô hình đòn bẩy cao này vì nó có thể mang lại rủi ro rất lớn, thậm chí là “cháy” Tài khoản khi Biến động Giá giảm mạnh như thời gian vừa qua.

Trên đây, mình đã đưa ra một số Phân tích và Thống kê để các bạn hiểu được rõ hơn về Khái niệm Tỷ lệ Ký Quỹ và Tỷ lệ Cho vay Margin trong Chứng khoán là gì?Nếu bạn vẫn còn thắc mắc hay cần tham khảo thêm thì có thể liên hệ với mình theo thông tin liên lạc phía trên hoặc điền vào bảng dưới để để lại Thông tin cho Nhóm mình chủ động liên hệ lại.

—————————————————————

Các bài viết khác có liên quan

> Đảo Nợ Margin trong Chứng khoán là gì?

> Cách tính Lãi vay Margin Ký quỹ trong Chứng khoán

> Call Margin và Force Sell trong Chứng khoán là gì?

> Vay Margin Ký quỹ trong Chứng khoán là gì?

—————————————————————

Các bài viết khác có thể bạn quan tâm

> Các bước Tìm hiểu Chứng khoán

> Dịch vụ Ủy thác Đầu tư Chứng khoán – Đầu tư “Hộ”

> Khóa học Chứng khoán Cơ bản tại Hà Nội / Khóa học Chứng khoán Online

—————————————————————

(Kieu Oanh / Hiep Bui – Tháng 09/2022)